Die Marktteilnehmer beim DAX wurden am 17. Januar mit einem Tief bei 11.425 Punkten auf die Probe gestellt. Der Markt zeigt Stärke und steigt weiter an.

Sind Sie bei dieser Marktbewegung dabei? Welches Potenzial bietet der Markt? Und warum Immobilien für Aktien eine Sondersituation anzeigen. Lesen Sie weiter!

Und in der Tat musste man den gescheiterten Baisseangriff am 17. Januar wichtig nehmen, da die statistischen Risiken für viele Indizes wie dem Dow Jones, den Nikkei225, den US-Halbleiterindex, den US-Transport-Index und auch die europäischen Märkte sehr hoch sind.

Inzwischen sind zwei weitere Wochen vergangen und meine statistische Marktstrukturanalyse, welche das Chance-Risikoverhältnis der nächsten 3 Monate analysiert, sollte vor allem im Bereich von 11.520/11.550 Punkten stark beachtet werden. Denn bei einem Unterschreiten dürfte der DAX an Halt verlieren.

Am letzten Wochenende hatten meine Kollegen und ich auf dem Messenstand bei den Börsentagen in Dresden auf diesen Umstand hingewiesen. Wir konnten auf die Risiken und Chancen hinweisen, was ich an dieser Stelle nochmals aufgreifen will.

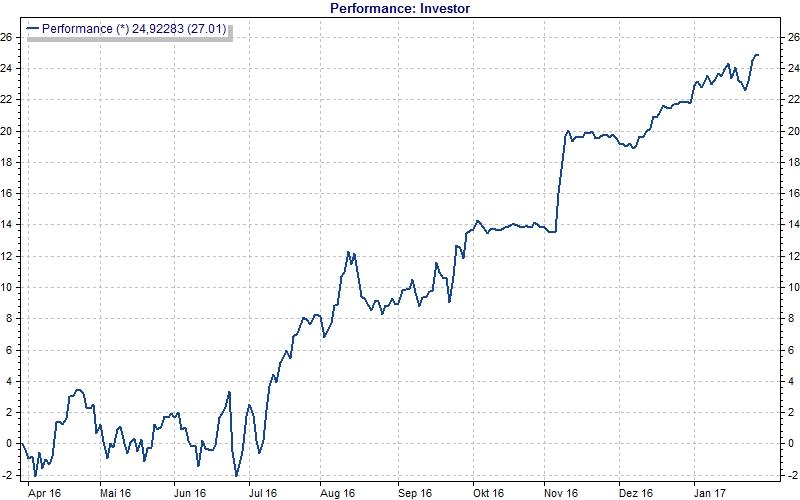

Das hier abgebildete Musterdepot bezieht sich auf meinen Aktienbrief mit Absicherungs-Strategie.

Die entsprechende Risikografik zeigt ein ungünstiges Chance-Risikoverhältnis: Welche Gründe es dafür gibt und warum es sich um eine Sondersituation handeln könnten, erfahren Sie weiter unten

Ich sehe aber auch, dass die Marktstärke vieler Aktienmärkte eine ungewöhnliche Stärke hat. Solange der positive Trend intakt bleibt können die aktuellen Long-Positionen beibehalten werden.

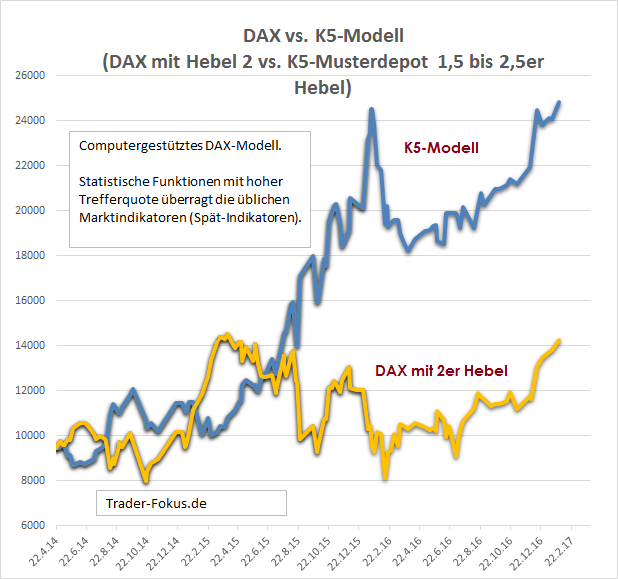

Meine beiden Berufstätigen-Modelle K5 und Z5 auf den DAX liegen jeweils auf einem neuen Hoch. Diese können je nach Belieben mit CFD's, Futures oder Zertifikaten umgesetzt werden. Alle Modelle haben seit Beginn des Musterportfolios in 2014 zwischen 5500 und 6100 DAX-Punkte gewinnen können. Ungehebelt.

Warum diese Stärke am Aktienmarkt? Ich bin schockiert!

In der letzten Woche habe ich mich aus privaten Gründen, wegen einem geplanten Verkauf einer Immobilie über die Preise informiert. Noch vor 5 Jahren wurde für meine Immobilie ein um 50 % tieferer Preis aufgerufen. Ich habe dankend abgelehnt. Vor einem halben Jahr habe ich mir die Preise für Häuser und Wohnungen in der Limburger Gegend angeschaut. Ich bin schockiert. Die Implikationen für den Aktienmarkt sind absehbar.

Es gibt inzwischen kaum noch eine Immobilie, die nicht wesentlich höher angeboten wird – oder soll ich sagen überteuert angeboten wird. Das macht aus betriebswirtschaftlichen Überlegungen keinen Sinn mehr. Neubautenpreise (z.B. 350.000 Euro für 100 qm) sind mehr als dramatisch gestiegen - Sollten Sie diese Immobilie vermieten ergeben sich Bruttorenditen von vielleicht 1-3 %. Darüber hinaus verringern sich die Renditen durch Nebenkosten wie die jährlichen Verwaltungs-, Instandhaltungs- oder auch die Zinskosten noch zusätzlich weiter.

Bei einer Versteigerung zuvor deutete sich dies schon an! Ich wollte hier eine landwirtschaftliche Fläche ersteigern (Obstwiese), welche mit dem 3-fachen Verkehrswert zum neuen Eigentümer überging, das war im November 2016. Zuvor sagte der Beamte des Gerichts, dass derzeit nahezu alle Immobilien über Verkehrswert den Eigentümer wechseln.

Ein Makler sagte mir in der letzten Woche, der Markt sei de facto leer geräumt. Neue Angebote werden zu hohen Preisen rasch aufgesogen.

Flucht in den sicheren Hafen Aktien oder pure Immobilienblase?

Bahnt sich etwas an oder investiert der Anleger in eine Immobilienblase? Mit Anbahnen meine ich, einen EU-Zusammenbruch oder eine erneute Finanzkrise (Auslöser Italien). Hier könnten auch Aktien (=Sachwerte) profitieren, weil Sie einen "relativ" sicheren Fluchthafen bieten. Einen Fluchthafen Anleihen gibt es nicht mehr. Der risikolose Zins wurde zum zinslosen Risiko.

Dann ist auch die Stärke der Aktienmärkte – neben dem Trumpfaktor – erklärbarer.

Bei einer Immobilienblase könnte sich dies aber für den Aktienmarkt als schwerwiegend negativ erweisen. Denn das Platzen jeder großen Immobilien-Blase, wie in Tokyo oder den USA hat früher oder später zu einem Einbruch geführt. Zuvor waren die Aktien massiv gestiegen.

Strategie. Seit mehr als 25 Jahren nutze ich die Markt-Strukturanalyse. Die Mehrzahl der Fälle – die ähnliche Konstellation aufwiesen – wurde mit Verlusten zwischen 5 und 10 % quittiert. Einige Verluste lagen jedoch weit über 10 %.

Einiges hängt allerdings von der Bewertung des Marktes und der Fantasie ab. Aktuell ist der DAX auf Basis des KGV's von über 13 preiswert. Somit sehe ich, mit der oben beschriebenen Risikostruktur der Märkte vor allem nach einer Korrektur eine interessante Möglichkeit weiter Long zu gehen.

Der DAX unter Berücksichtigung des Chance-Risiko-Verhältnisses:

Achten Sie nach unten vor allem auf 11.550er Marke, als Zünglein an der Waage. Leider ist wie immer ein leichtes Unterschreiten möglich, sollte dieser Bereich angetestet werden.

In meinem Aktienbrief mit Absicherungs-Strategie werde ich unterhalb meines Trigger-Bereichs eine Absicherung implementieren, welche die Aktienquote drastisch von 75 % Aktien auf 35 % senken wird.

Wenn Sie nicht oder nicht genau wissen, mit welchem Risiko der Aktienmarkt bewertet wird, dann stehen Sie möglicherweise künftig einem erhöhten Risiko gegenüber.

Mit freundlichen Grüßen

Andreas Knobloch

Trader-Fokus.de

PS. Das hier abgebildete Musterdepot bezieht sich auf meinen Aktienbrief mit Absicherungs-Strategie.